Comme le mois précédent, le marché des obligations s’est montré plutôt serein. Seul le marché des obligations japonais a connu des changements notables.

Vous vous trouvez ici:

Aperçu du marché: vents contraires après un solide début d’année

Après un début d’année réussi, les marchés financiers ont affronté des vents contraires de plus en plus forts au cours du mois. Les titres technologiques en repli ont pesé durablement sur le climat, en particulier sur les marchés des actions. Les métaux précieux ont eux aussi connu des fluctuations marquées et, pour certaines, inquiétantes. La situation s’est toutefois stabilisée entre-temps. Le prix de l’or a pu se redresser, le métal précieux enregistrant un nouvel accroissement de sa valeur.

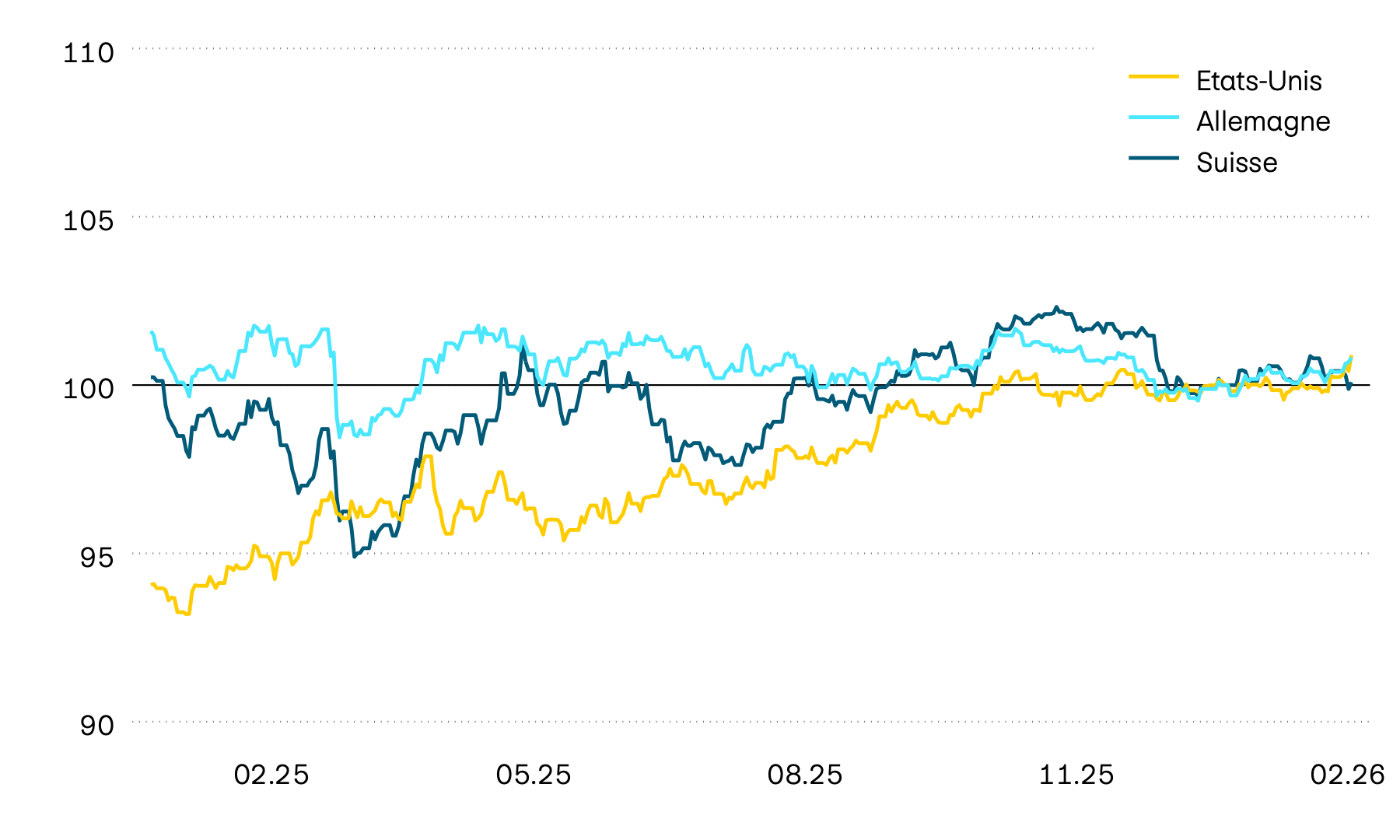

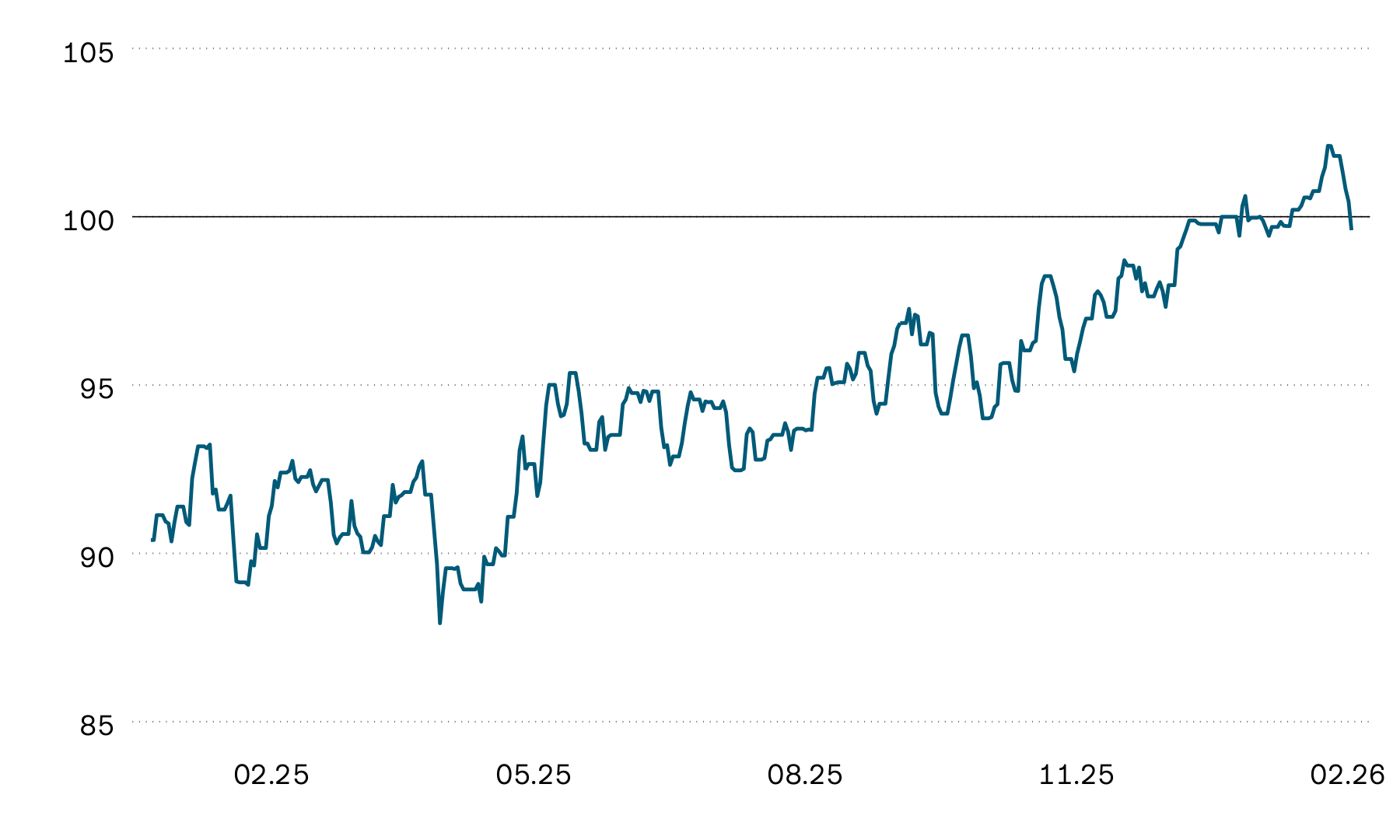

Évolution indexée de la valeur des obligations d’État en monnaie locale

100 = 01.01.2026

Par rapport au mois précédent, les marchés obligataires des pays industrialisés occidentaux se sont montrés remarquablement stables. Ni l’aggravation du conflit lié au projet d’annexion du Groenland par le président américain Donald Trump, ni l’annonce de la nomination de Kevin Warsh à la tête de la Réserve fédérale américaine n’ont entraîné de mouvements notables sur le marché. Partisan d’une ligne plutôt restrictive, ce dernier doit prendre la succession de Jay Powell. Seul le Japon a connu sur le marché des obligations des turbulences sensibles à la suite de la nouvelle élection des représentants de la Chambre basse. Bien que la situation se soit quelque peu apaisée après la victoire du parti de la Première ministre, les obligations d’État japonaises n’en ont pas moins enregistré des pertes significatives en comparaison mensuelle.

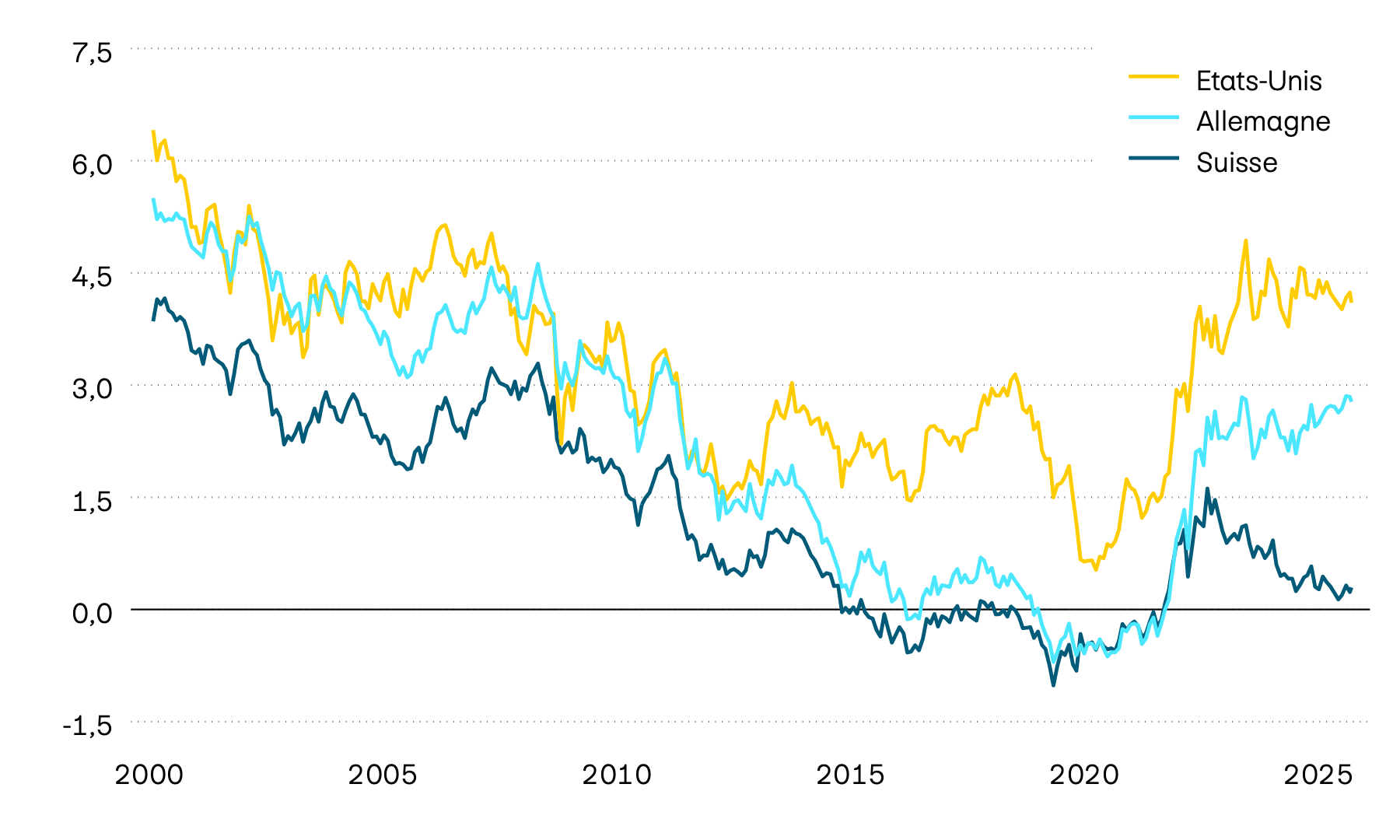

Évolution des taux de rendement actuariels à 10 ans

En pourcentage

En comparaison mensuelle, les taux de rendement actuariels à 10 ans sont restés largement inchangés dans la plupart des pays industrialisés. En Suisse, le rendement de l’obligation à 10 ans de la Confédération se maintient à un peu plus de 0,2%. Aux États-Unis aussi, les taux de rendement actuariels à 10 ans stagnent aux alentours de 4,2%. Ni l’annonce de la nomination de Kevin Warsh à la tête de la Fed, ni les dernières données relatives au marché du travail, qui font état d’un ralentissement sensible, n’ont entraîné de mouvements notables. C’est sur le marché des obligations japonais que la variation la plus nette a été enregistrée. Les taux de rendement actuariels avaient déjà sensiblement augmenté après l’élection de la nouvelle Première ministre Takaichi, l’an dernier. Cette évolution s’est poursuivie en début d’année, atteignant son point culminant lorsque la Première ministre, considérée comme favorable à une politique fiscale expansionniste, a annoncé l’organisation de nouvelles élections. Après la victoire du parti de celle-ci, les taux de rendement actuariels à 10 ans se sont stabilisés à environ 2,2%.

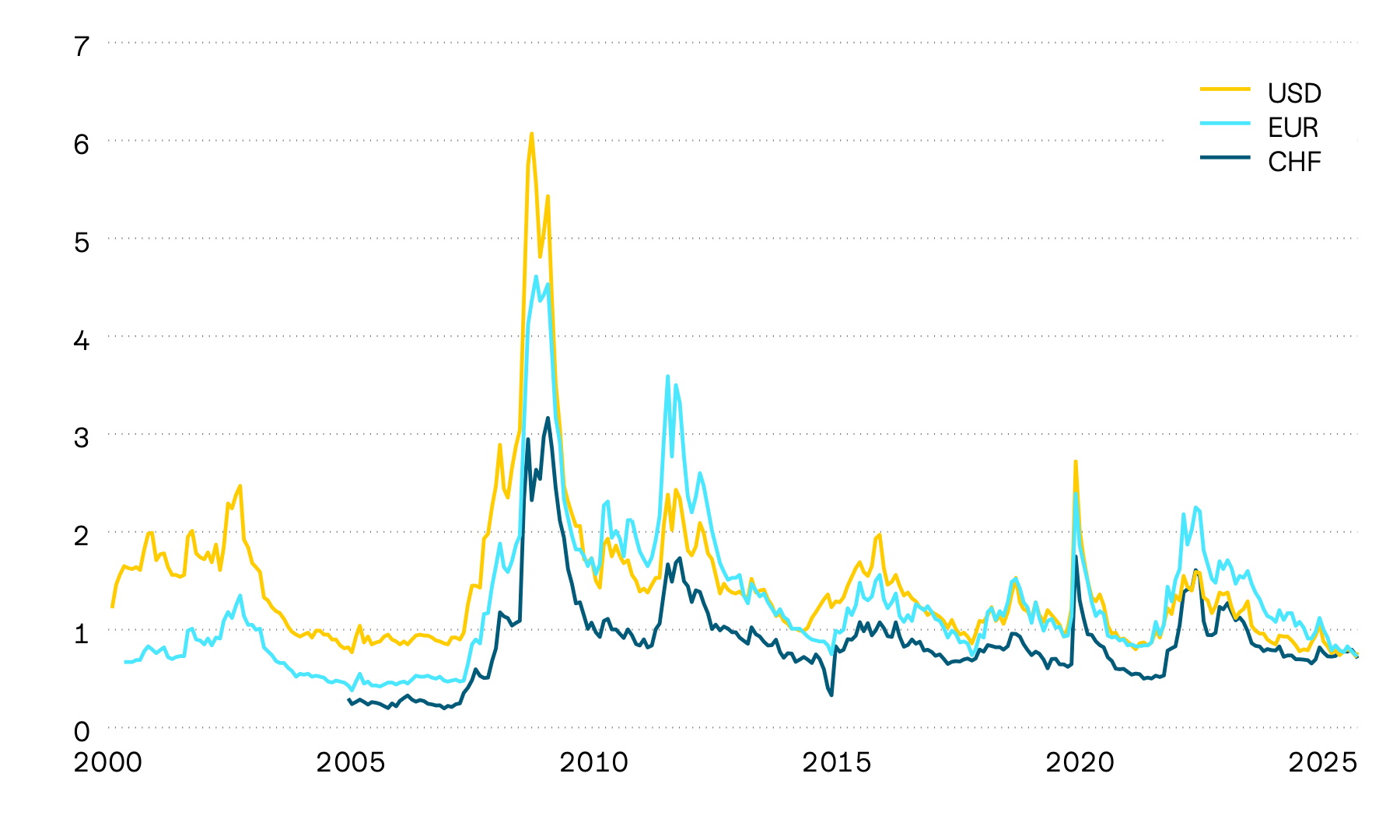

Primes de risque des obligations d’entreprise

En points de pourcentage

Les primes de risque pour les obligations d’entreprise, qui n’évoluent quasiment pas, demeurent à un niveau historiquement bas. Même la récente confirmation d’un net ralentissement du marché du travail américain n’a guère changé la donne. Les craintes marquées de récession sont toujours aussi peu perceptibles.

Les cours des actions ont démarré l’année avec dynamisme. Le mois dernier, les vents contraires se sont toutefois amplifiés, en particulier dans le secteur technologique, les marchés des actions à forte composante technologique perdant sensiblement du terrain.

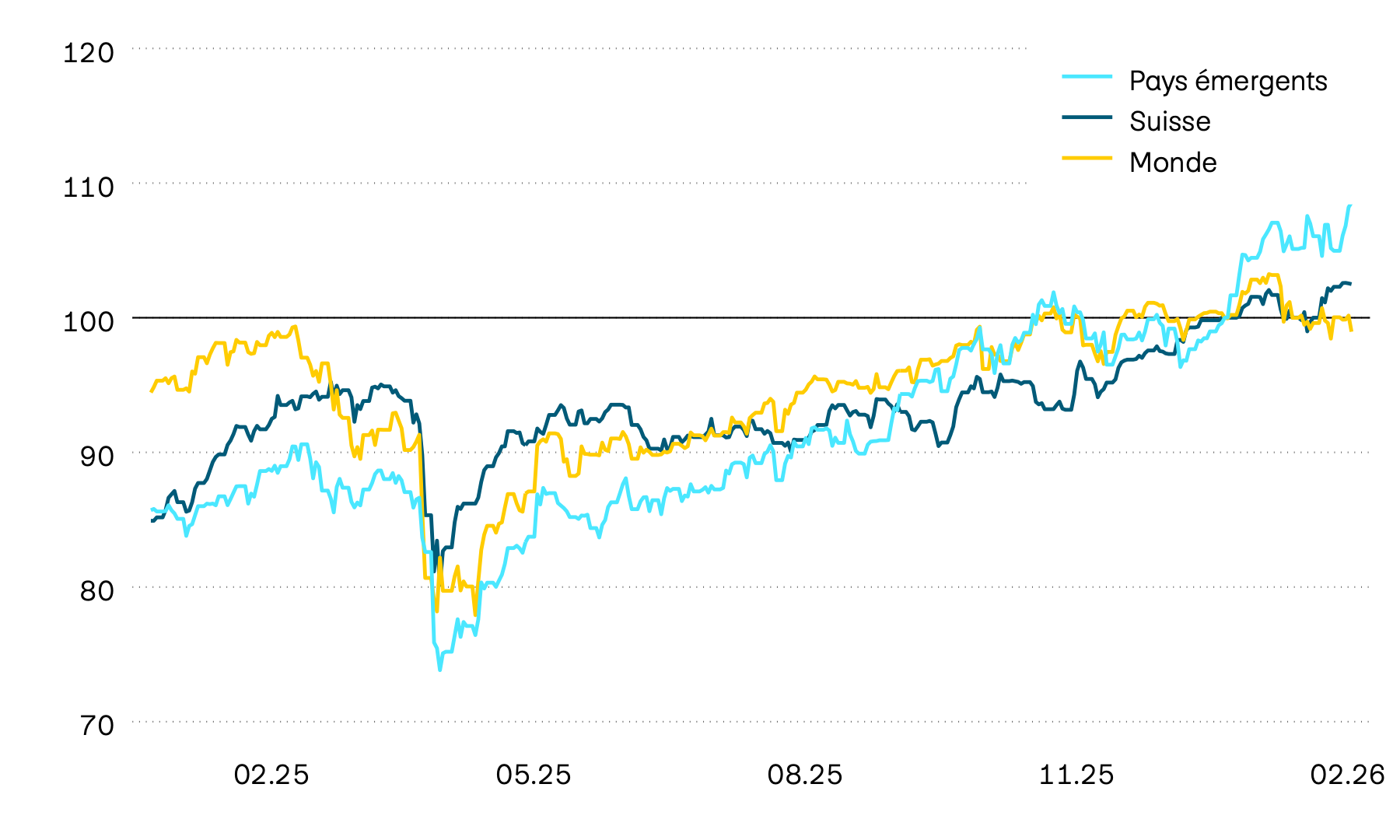

Évolution indexée du marché des actions en francs suisses

100 = 01.01.2026

Après un début d’année dynamique pour les marchés des actions, la tendance positive s’est nettement essoufflée le mois dernier. L’évolution globale a été impactée en particulier par les titres de logiciels, qui ont subi récemment une forte pression. L’une des raisons de cette retenue grandissante réside probablement dans les investissements très élevés réalisés dans l’intelligence artificielle par de nombreux groupes technologiques (Microsoft ou Amazon par exemple), nul ne pouvant dire quand il sera possible d’en tirer des revenus stables et à quelle hauteur. Enfin, la présentation d’un nouveau modèle d’IA par Anthropic n’a fait qu’accentuer une nervosité déjà palpable. La technologie est en mesure de traiter de manière largement autonome des tâches exigeantes à forte intensité de connaissances. Désormais, des chaînes de valeur entières sont visées par une possible disruption. En conséquence, ce sont surtout les entreprises dont les modèles commerciaux pourraient être particulièrement touchés par de telles évolutions qui ont été sanctionnées.

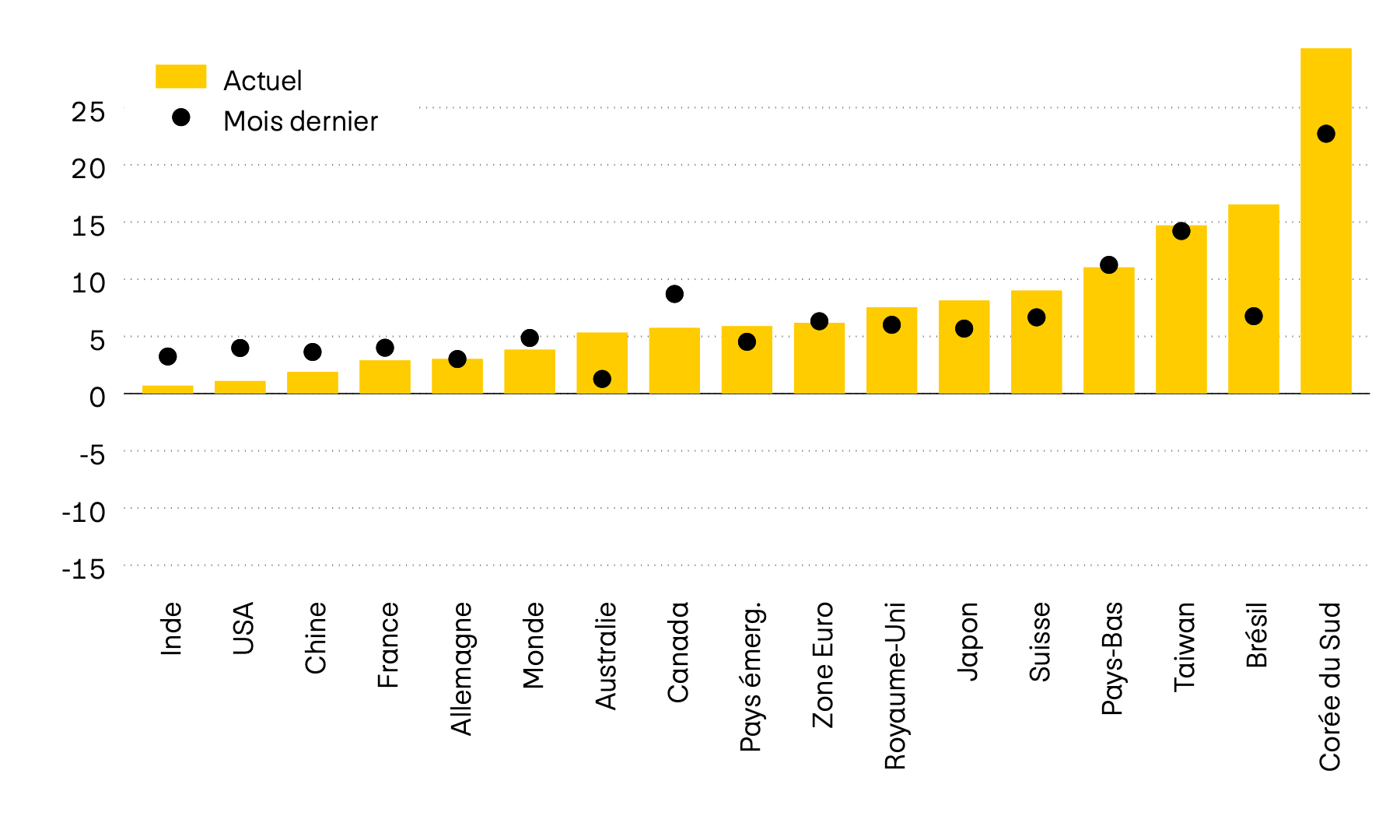

Momentum des marchés

En pourcentage

Bien qu’il se soit quelque peu affaibli dans de nombreux pays récemment, le momentum reste globalement positif sur les marchés des actions. La dynamique est donc moins marquée qu’en début d’année, plusieurs pays émergents comme le Brésil ou la Corée du Sud constituant une exception. Ces marchés ont probablement profité du souhait de nombreux investisseurs en faveur d’une plus grande diversification comme de la faiblesse persistante du dollar américain. Le marché des actions japonais a lui aussi connu une reprise dernièrement. Après le franc succès électoral enregistré par la Première ministre Takaichi, considérée comme favorable à une politique fiscale expansionniste, on peut s’attendre à ce que les marchés misent sur des impulsions économiques supplémentaires.

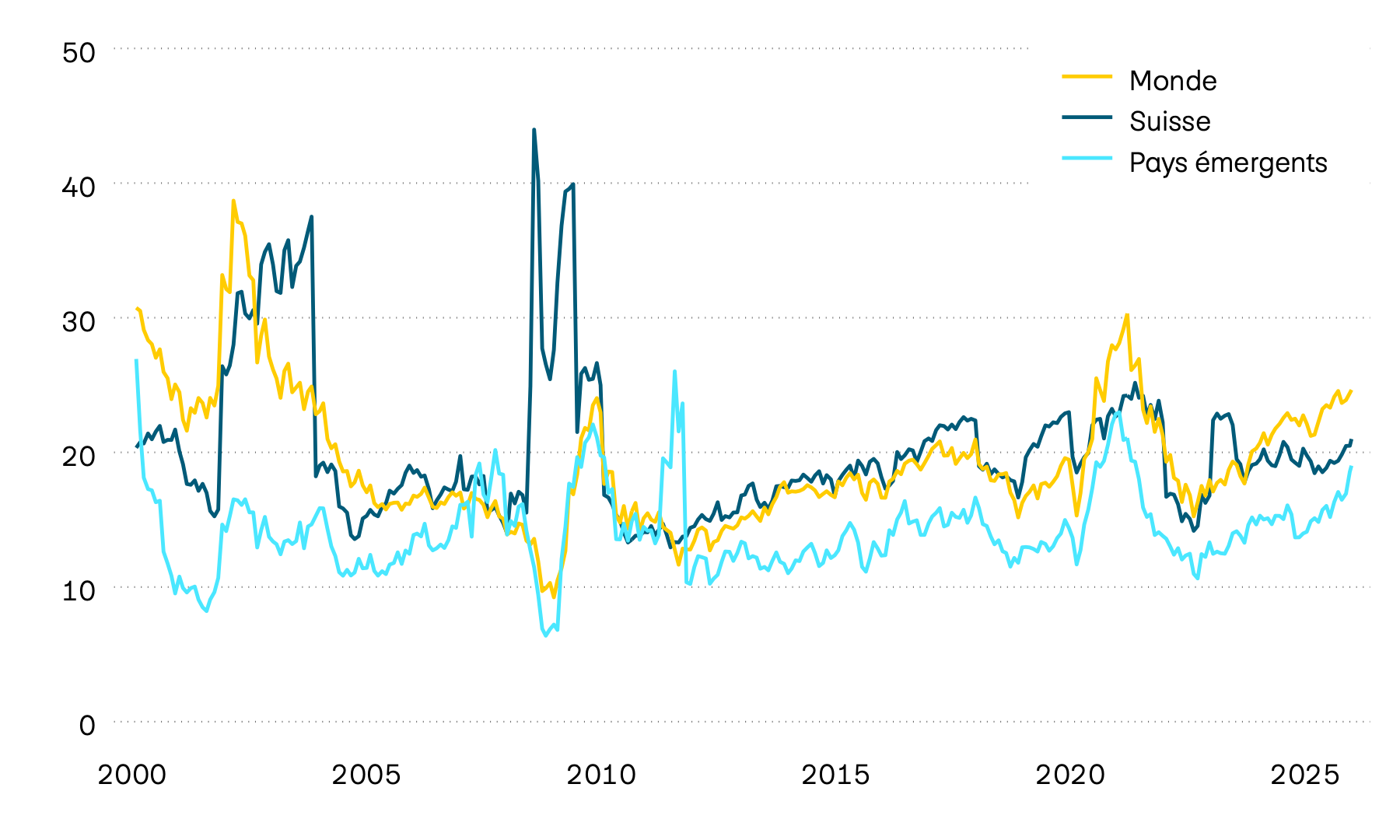

Ratio cours/bénéfice

Le ratio cours/bénéfice (ratio C/B) en Suisse et sur les marchés des actions internationaux n’a guère évolué, seuls les pays émergents ayant enregistré une hausse significative, due principalement à l’évolution positive des cours des actions. Cette année encore, les actions des pays émergents comptent parmi les meilleures.

Les fonds immobiliers suisses cotés en bourse n’ont pas réussi à maintenir leurs bénéfices initiaux et restent proches de leur niveau initial sur l’année.

Évolution indexée de la valeur des fonds immobiliers suisses

100 = 01.01.2026

Après un début d’année timide, les fonds immobiliers suisses cotés en bourse ont récemment fait un bon d’environ 2%. Ces gains n’ont toutefois pas pu être maintenus, les fonds immobiliers ayant de nouveau perdu de leur valeur ces derniers jours. Il en résulte actuellement une légère perte annuelle, ce qui laisse présager un scénario similaire à celui de l’année précédente.

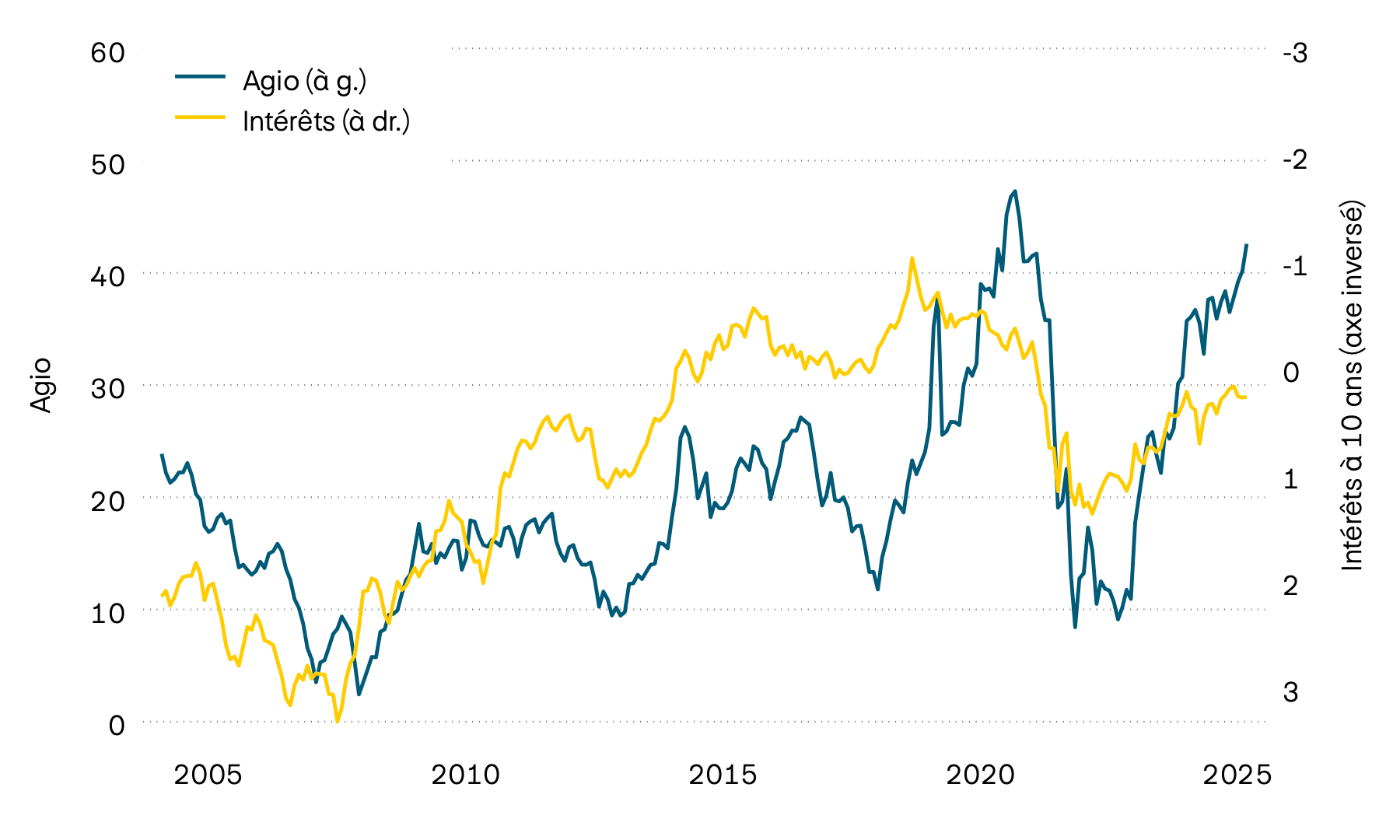

Agio des fonds immobiliers suisses et taux de rendement actuariels à 10 ans

En pourcentage

La tendance à la hausse de l’agio payé par les investisseurs pour les placements dans des fonds immobiliers cotés en bourse par rapport à la valeur nette d’inventaire des biens immobiliers sous-jacents s’est poursuivie le mois dernier. Par rapport au niveau actuel des taux d’intérêt, qui s’approche de zéro, l’agio se situe désormais à des niveaux historiques. Des valeurs encore plus élevées n’ont été observées que dans le sillage de la pandémie de COVID-19. Compte tenu de la faiblesse persistante des taux d’intérêt en Suisse, la demande en fonds immobiliers devrait toutefois rester soutenue dans un premier temps.

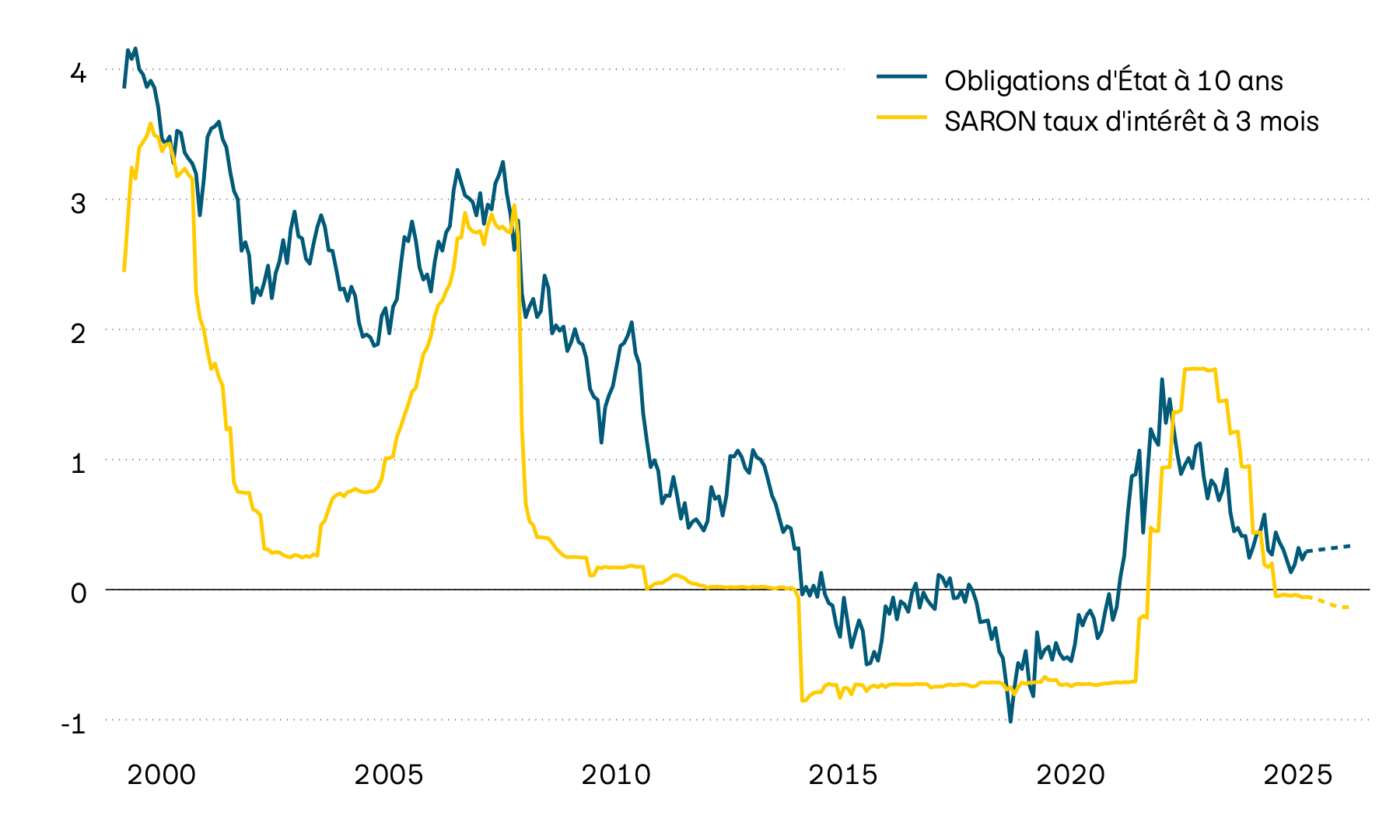

Rendements du SARON à 3 mois et rendements actuariels à 10 ans

En pourcentage

En janvier, l’inflation s’est maintenue à 0,1% en Suisse et pourrait encore baisser compte tenu de la faible évolution de la conjoncture. Toutefois, les acteurs du marché ne s’attendent pas à ce que la Banque nationale suisse (BNS) procède à une nouvelle baisse des taux. Par conséquent, les taux de rendement actuariels restent eux aussi à un niveau bas. Depuis plus d’un mois, le rendement des obligations de la Confédération à 10 ans a tendance à stagner à 0,25%, soit un niveau faible, tandis que le SARON à 3 mois est actuellement légèrement négatif.

Monnaies

La hausse du prix de l’or a été interrompue par une nette correction. En ce qui concerne les monnaies, le dollar américain est faible, tandis que le franc suisse a continué de s’apprécier sensiblement en comparaison.

| Paire de monnaies | Cours | PPA | Secteur neutre | Évaluation |

|---|---|---|---|---|

| Paire de monnaies EUR/CHF |

Cours 0,92 |

PPA 0,91 |

Secteur neutre 0,84 – 0,98 |

Évaluation Euro neutre |

| Paire de monnaies USD/CHF |

Cours 0,78 |

PPA 0,78 |

Secteur neutre 0,68 – 0,88 |

Évaluation USD neutre |

| Paire de monnaies GBP/CHF |

Cours 1,06 |

PPA 1,12 |

Secteur neutre 0,97 – 1,27 |

Évaluation Livre neutre |

| Paire de monnaies JPY/CHF |

Cours 0,49 |

PPA 0,83 |

Secteur neutre 0,67 – 0,99 |

Évaluation Yen sous-évalué |

| Paire de monnaies SEK/CHF |

Cours 8,60 |

PPA 9,77 |

Secteur neutre 8,73 – 10,81 |

Évaluation Couronne sous-évaluée |

| Paire de monnaies NOK/CHF |

Cours 8,01 |

PPA 10,38 |

Secteur neutre 9,11 – 11,64 |

Évaluation Couronne sous-évaluée |

| Paire de monnaies EUR/USD |

Cours 1,18 |

PPA 1,16 |

Secteur neutre 1,01 – 1,31 |

Évaluation Euro neutre |

| Paire de monnaies USD/JPY |

Cours 157,22 |

PPA 94,39 |

Secteur neutre 71,70 – 117,08 |

Évaluation Yen sous-évalué |

| Paire de monnaies USD/CNY |

Cours 6,94 |

PPA 6,37 |

Secteur neutre 5,87 – 6,86 |

Évaluation Renminbi sous-évalué |

Source: Allfunds Tech Solutions

Le mois dernier, les mouvements importants constatés dernièrement sur les devises se sont poursuivis. Ainsi, le franc suisse s’est nettement apprécié par rapport au dollar américain et à l’euro. Par rapport à ces deux monnaies, il se négocie actuellement au niveau le plus élevé jamais enregistré. En plus de se déprécier par rapport au franc suisse, le dollar américain s’est également déprécié en valeur pondérée des échanges. Les cryptomonnaies ont également suivi une trajectoire baissière. Le bitcoin est ainsi passé sous la barre des 70’000 dollars américains. Récemment, le yen japonais s’est montré particulièrement fort par rapport au dollar américain, s’appréciant de près de 3 % ces derniers jours.

Cryptomonnaies

| Cryptomonnaie | Cours | YTD en USD | Plus haut annuel | Plus bas annuel |

|---|---|---|---|---|

| Cryptomonnaie BITCOIN |

Cours 66’207 |

YTD en USD -24,33% |

Plus haut annuel 96’942 |

Plus bas annuel 62’795 |

| Cryptomonnaie ETHEREUM |

Cours 1’943 |

YTD en USD -34,52% |

Plus haut annuel 3’354 |

Plus bas annuel 1’842 |

Source: Allfunds Tech Solutions, Coin Metrics Inc

Or

Durant la seconde moitié de janvier, l’or a poursuivi sa forte hausse, une nette correction ayant toutefois eu lieu fin janvier. Le prix de l’or s’est ensuite stabilisé à 5’000 dollars américains.

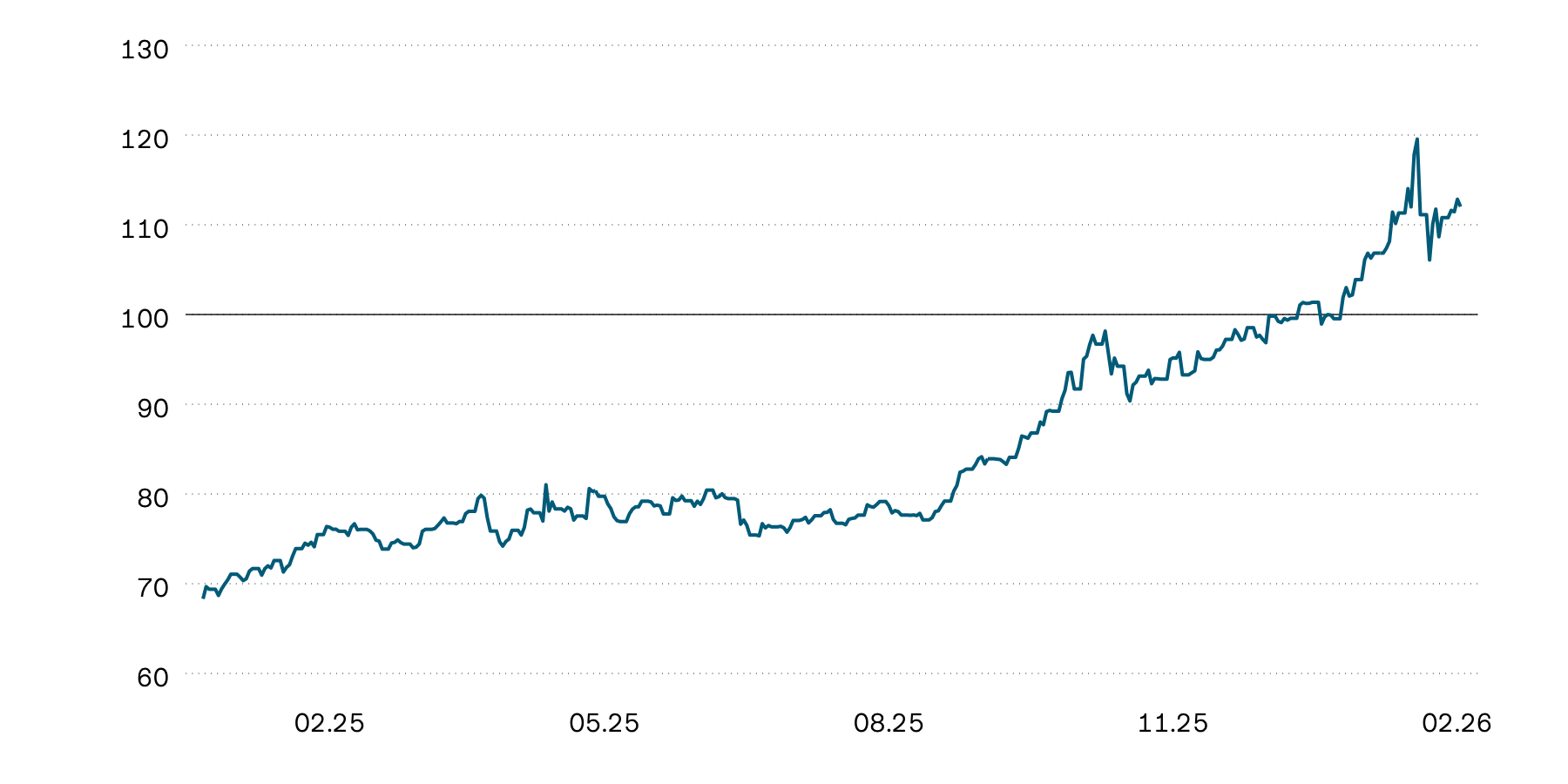

Évolution indexée de la valeur de l’or en francs suisses

100 = 01.01.2026

Le prix de l’or a connu une véritable envolée, enregistrant un record en janvier. Les nombreuses tensions géopolitiques ont probablement contribué de manière déterminante à cette hausse, le rendement annuel se situant désormais à plus de 25%. Fin janvier, une nette correction de plus de 15% a été enregistrée, probablement déclenchée avant tout par de nombreuses positions spéculatives sur le marché. Depuis, le cours de l’or s’est quelque peu stabilisé. Mesuré en francs suisses, le rendement annuel de 12% reste très élevé et devrait continuer à être soutenu par un dollar américain faible.