Der Obligationenmarkt zeigte sich wie bereits im Vormonat relativ gelassen. Nur am japanischen Obligationenmarkt kam es zu nennenswerten Veränderungen.

Sie befinden sich hier:

Marktüberblick: Gegenwind nach starkem Jahresauftakt

Nach einem erfolgreichen Jahresauftakt sahen sich die Finanzmärkte im Verlauf des Monats mit zunehmendem Gegenwind konfrontiert. Vor allem an den Aktienmärkten belasteten schwächere Technologietitel die Stimmung nachhaltig. Auch bei den Edelmetallen kam es zwischenzeitlich zu ausgeprägten und teils beunruhigenden Schwankungen. Inzwischen stabilisierte sich die Lage jedoch wieder. Der Goldpreis konnte sich erholen und erneut einen Wertzuwachs verzeichnen.

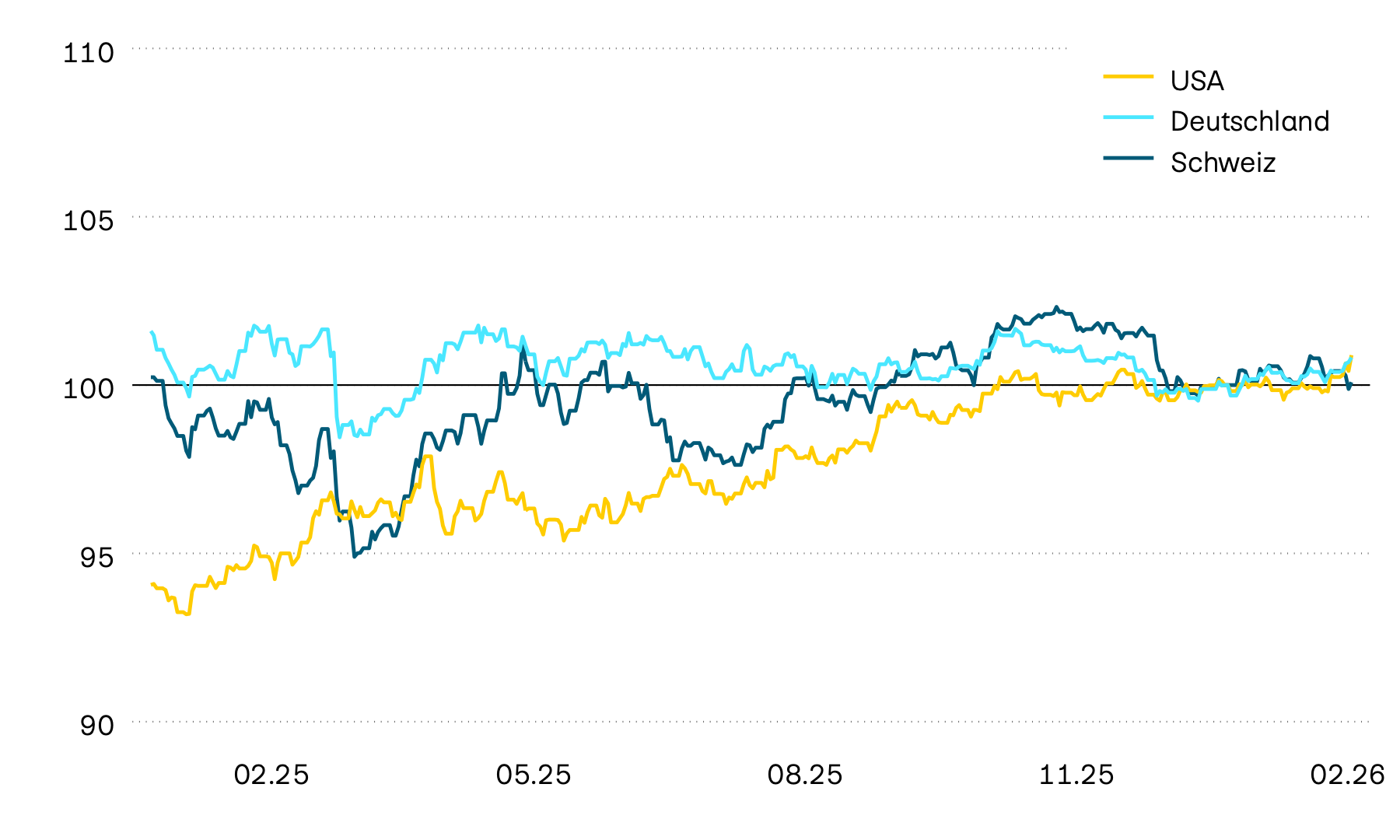

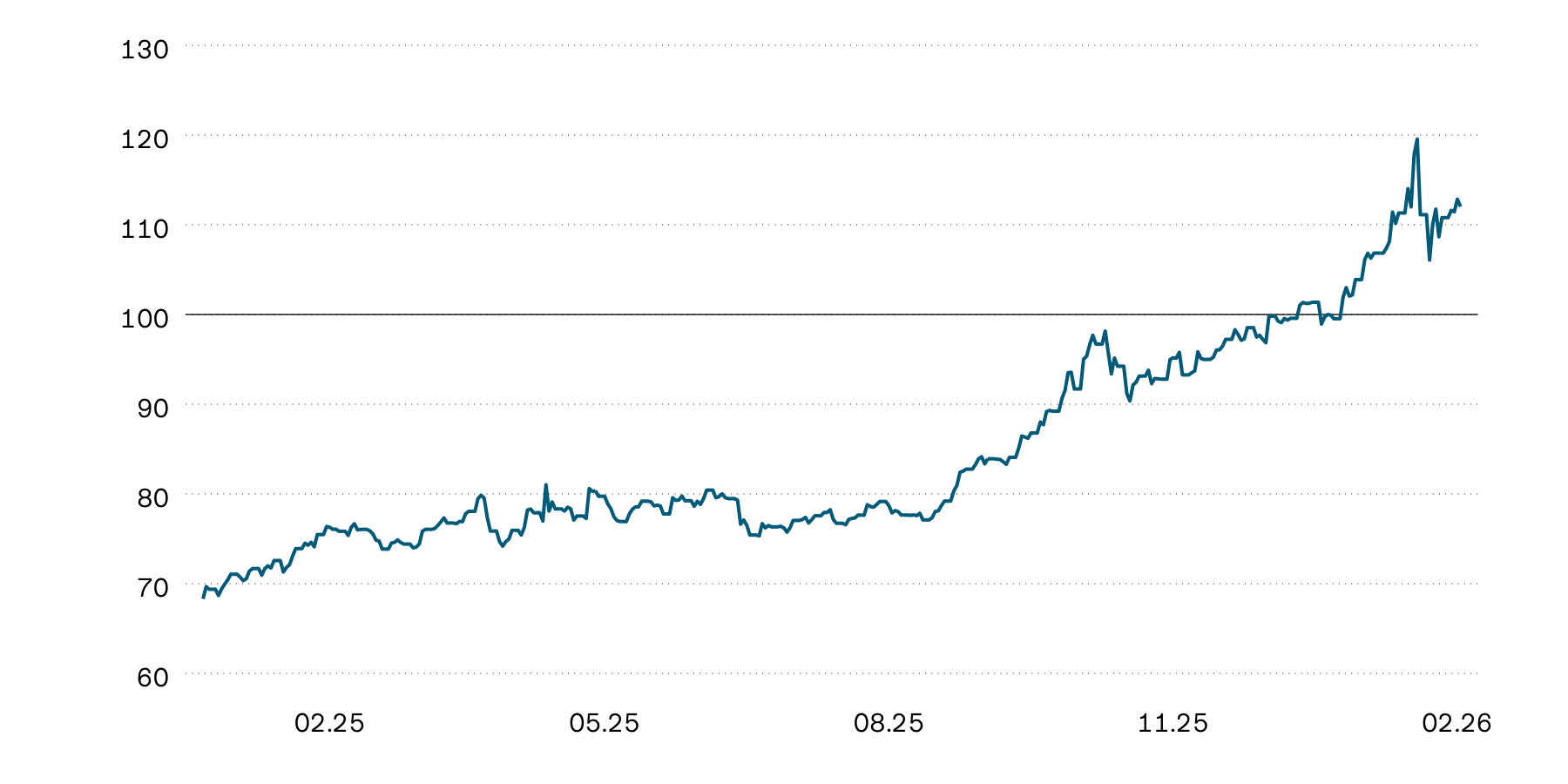

Indexierte Wertentwicklung von Staatsobligationen in Lokalwährung

100 = 01.01.2026

Im Vergleich zum Vormonat präsentierten sich die Obligationenmärkte in den westlichen Industrienationen bemerkenswert stabil. Weder die Zuspitzung des Konflikts um die von US-Präsident Trump ins Spiel gebrachte Annexion Grönlands noch die Ankündigung des eher restriktiv eingeschätzten Kevin Warsh als Nachfolger von Jay Powell an der Spitze der US-Notenbank führten zu nennenswerten Marktbewegungen. Einzig in Japan kam es im Zuge der Neuwahl des Unterhauses zu spürbaren Turbulenzen am Obligationenmarkt. Zwar beruhigte sich die Lage nach dem Wahlsieg der Partei der Premierministerin wieder etwas, dennoch verzeichneten japanische Staatsobligationen im Monatsvergleich deutliche Verluste.

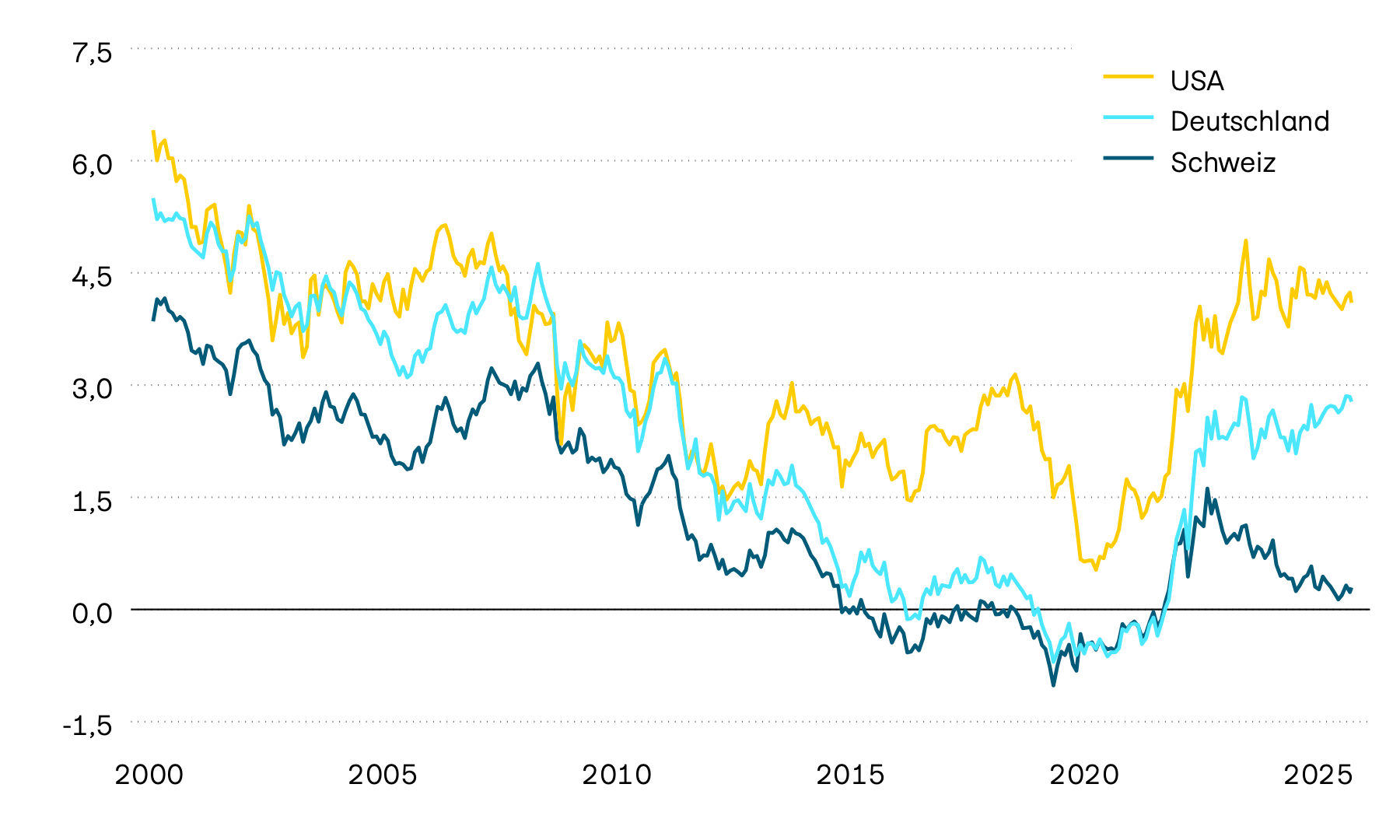

Entwicklung der 10-jährigen Verfallrenditen

In Prozent

Die 10-jährigen Verfallrenditen in den meisten Industrienationen blieben im Monatsvergleich weitgehend unverändert. In der Schweiz notiert der 10-jährige Eidgenosse weiterhin bei gut 0,2 Prozent. Auch in den USA verharren die 10-jährigen Verfallrenditen nahe bei 4,2 Prozent. Weder die Ankündigung von Kevin Warsh als neuem US-Notenbankpräsidenten noch die jüngsten Arbeitsmarktdaten, die auf eine deutliche Abschwächung des Arbeitsmarktes hindeuten, führten zu nennenswerten Bewegungen. Die deutlichste Veränderung zeigte sich am japanischen Obligationenmarkt. Bereits seit der Wahl der neuen Premierministerin Takaichi im vergangenen Jahr waren die Verfallrenditen spürbar angestiegen. Diese Entwicklung setzte sich zu Jahresbeginn fort und erreichte mit der Ankündigung von Neuwahlen durch die als fiskalpolitisch expansiv geltende Premierministerin ihren Höhepunkt. Nach dem Wahlsieg pendelten sich die 10-jährigen Verfallrenditen bei rund 2,2 Prozent ein.

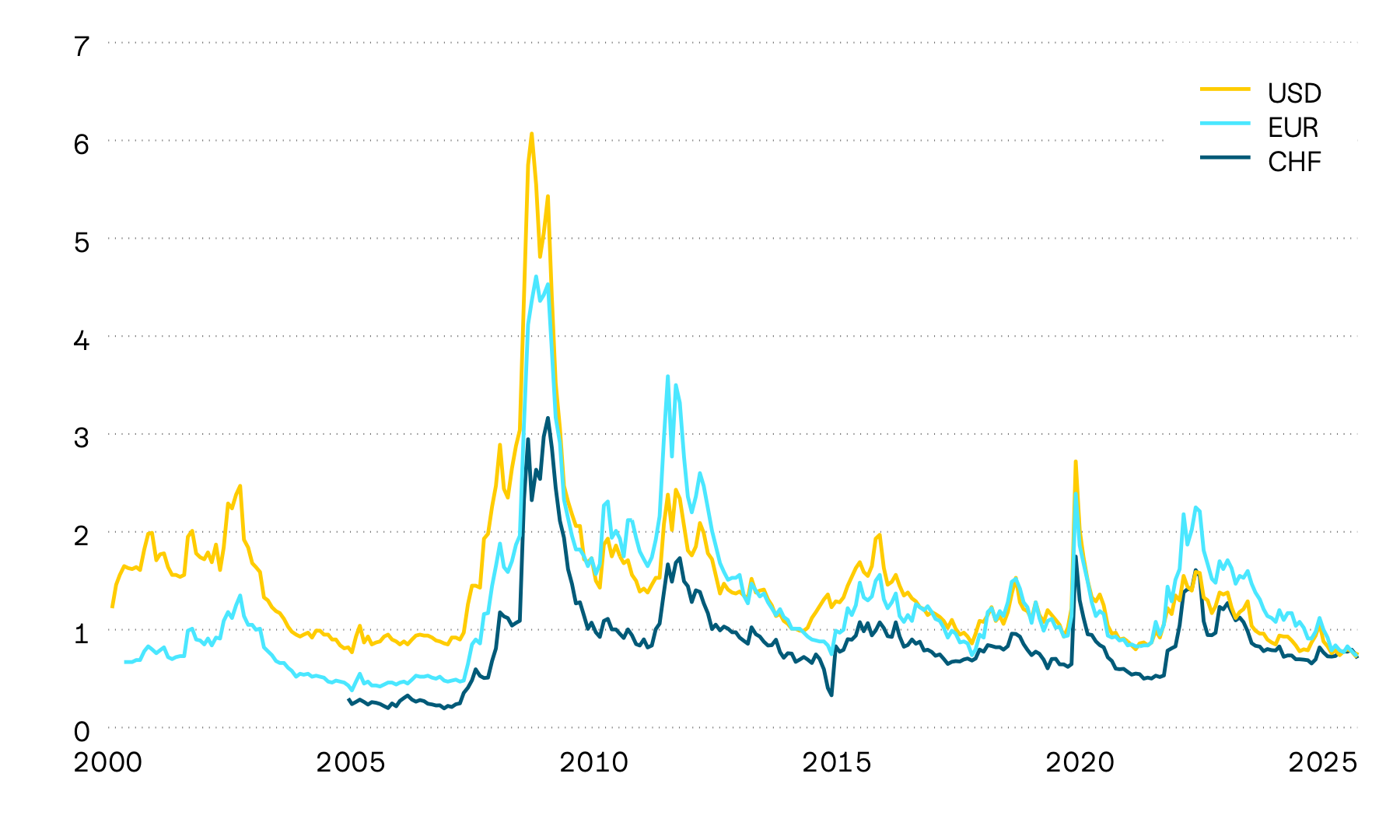

Risikoaufschläge von Unternehmensobligationen

In Prozentpunkten

Die Risikoaufschläge auf Unternehmensobligationen verharren weiterhin nahezu unverändert auf historisch tiefen Niveaus. Auch die jüngste Bestätigung einer deutlichen Abschwächung am US-Arbeitsmarkt vermochte daran wenig zu ändern. Ausgeprägte Rezessionssorgen sind nach wie vor kaum erkennbar.

Die Aktienkurse starteten mit Schwung ins neue Jahr. Im vergangenen Monat nahm der Gegenwind jedoch zu, insbesondere aus dem Technologiesektor. In der Folge verloren besonders technologielastige Aktienmärkte spürbar.

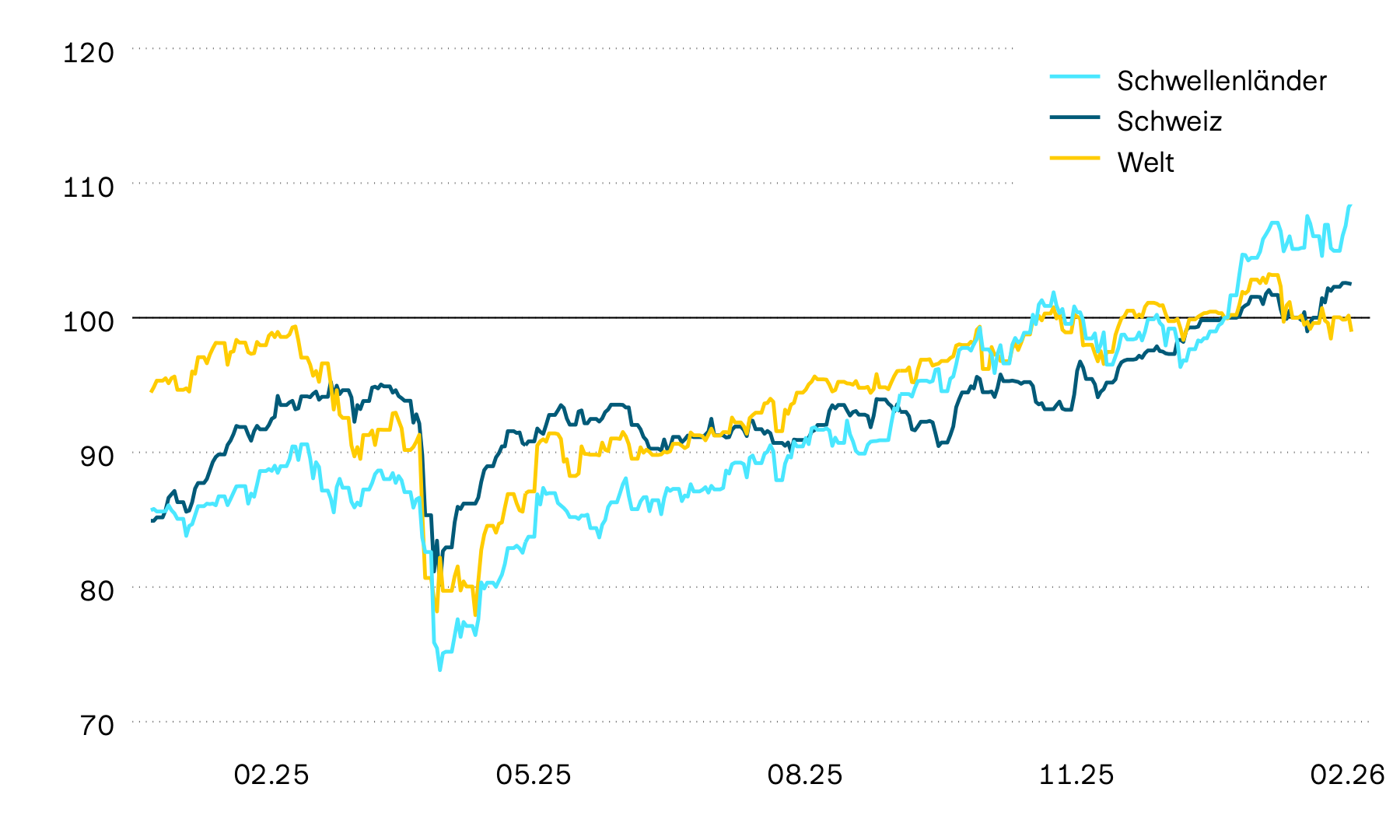

Indexierte Aktienmarktentwicklung in Franken

100 = 01.01.2026

Nachdem die Aktienmärkte dynamisch ins neue Jahr gestartet waren, verlor die positive Tendenz im vergangenen Monat spürbar an Schwung. Vor allem Software-Titel, die zuletzt deutlich unter Druck gerieten, belasteten die Gesamtentwicklung nachhaltig. Ein Grund für die zunehmende Zurückhaltung dürfte in den sehr hohen Investitionen vieler Tech-Konzerne wie Microsoft oder Amazon in künstliche Intelligenz liegen, denn es bleibt offen, wann und in welchem Umfang sich daraus tatsächlich stabile Erträge ableiten lassen. Zusätzliche Nervosität brachte schliesslich die Präsentation eines neuen KI-Modells von Anthropic. Die Technologie ist in der Lage, anspruchsvolle und wissensintensive Aufgaben weitgehend selbstständig zu bearbeiten. Damit rücken ganze Wertschöpfungsketten in den Fokus einer möglichen Disruption. Entsprechend wurden vor allem jene Unternehmen abgestraft, deren Geschäftsmodelle besonders stark von solchen Entwicklungen tangiert sein könnten.

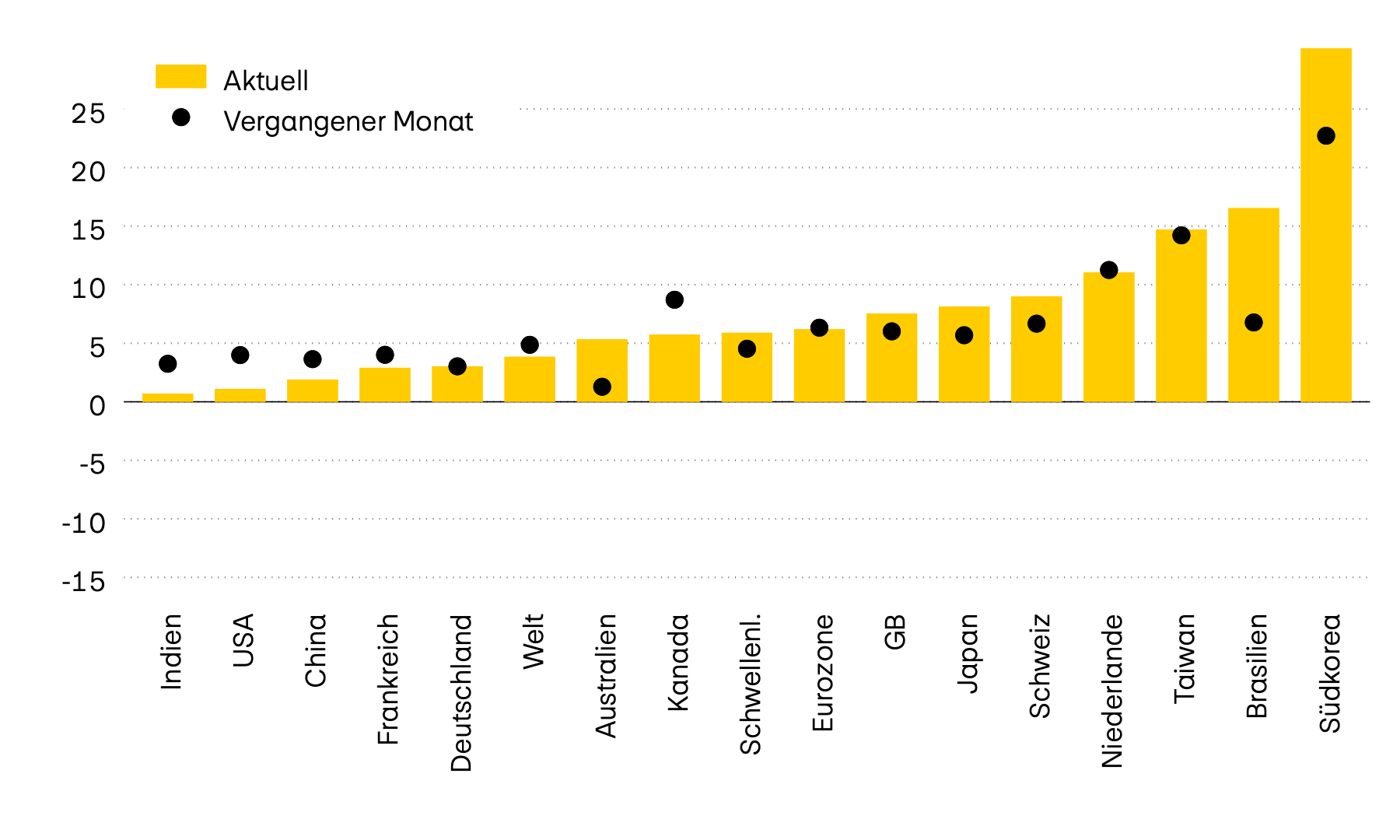

Momentumstärke einzelner Märkte

In Prozent

Das Momentum an den Aktienmärkten ist insgesamt weiterhin positiv, hat sich in vielen Ländern zuletzt jedoch etwas abgeschwächt. Die Dynamik ist damit weniger ausgeprägt als noch zu Jahresbeginn. Eine Ausnahme bilden mehrere Schwellenländer wie Brasilien oder Südkorea. Diese Märkte dürften sowohl vom Wunsch vieler Anleger:innen nach breiterer Diversifizierung als auch dem weiterhin schwächeren US-Dollar profitiert haben. Auch der japanische Aktienmarkt konnte zuletzt an Dynamik gewinnen. Nach dem deutlichen Wahlerfolg der als fiskalpolitisch expansiv geltenden Premierministerin Takaichi dürften die Märkte auf zusätzliche wirtschaftliche Impulse setzen.

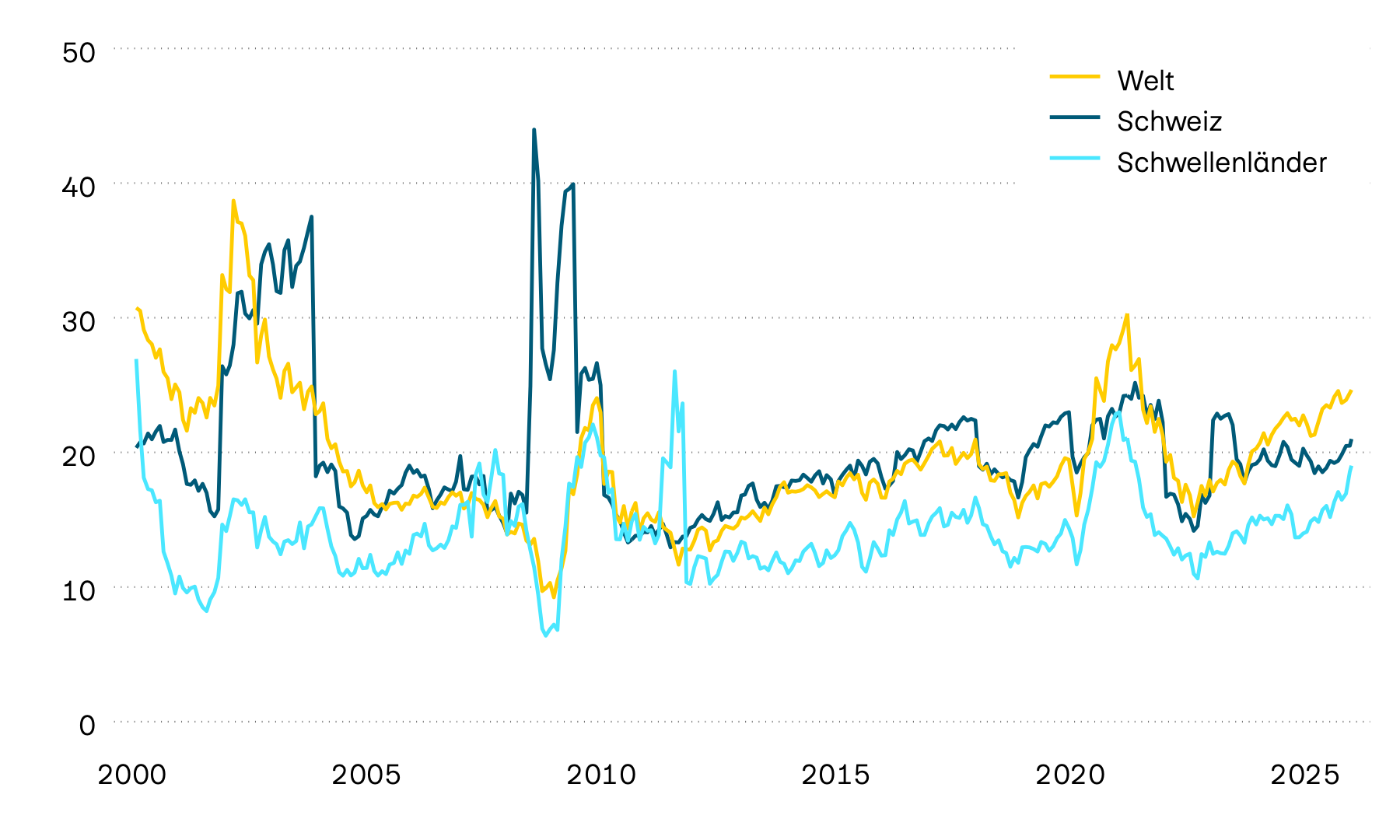

Kurs-Gewinn-Verhältnis

Das Kurs-Gewinn-Verhältnis (KGV) in der Schweiz und an den weltweiten Aktienmärkten veränderte sich kaum. Lediglich in den Schwellenländern war ein deutlicherer Anstieg zu verzeichnen. Dieser dürfte vor allem auf die positive Entwicklung der Aktienkurse zurückzuführen sein. Schwellenländeraktien zählen in diesem Jahr erneut zu den Spitzenreitern.

Börsenkotierte Schweizer Immobilienfonds konnten ihre anfänglichen Gewinne nicht behaupten und liegen auf Jahressicht weiterhin nahe am Ausgangsniveau.

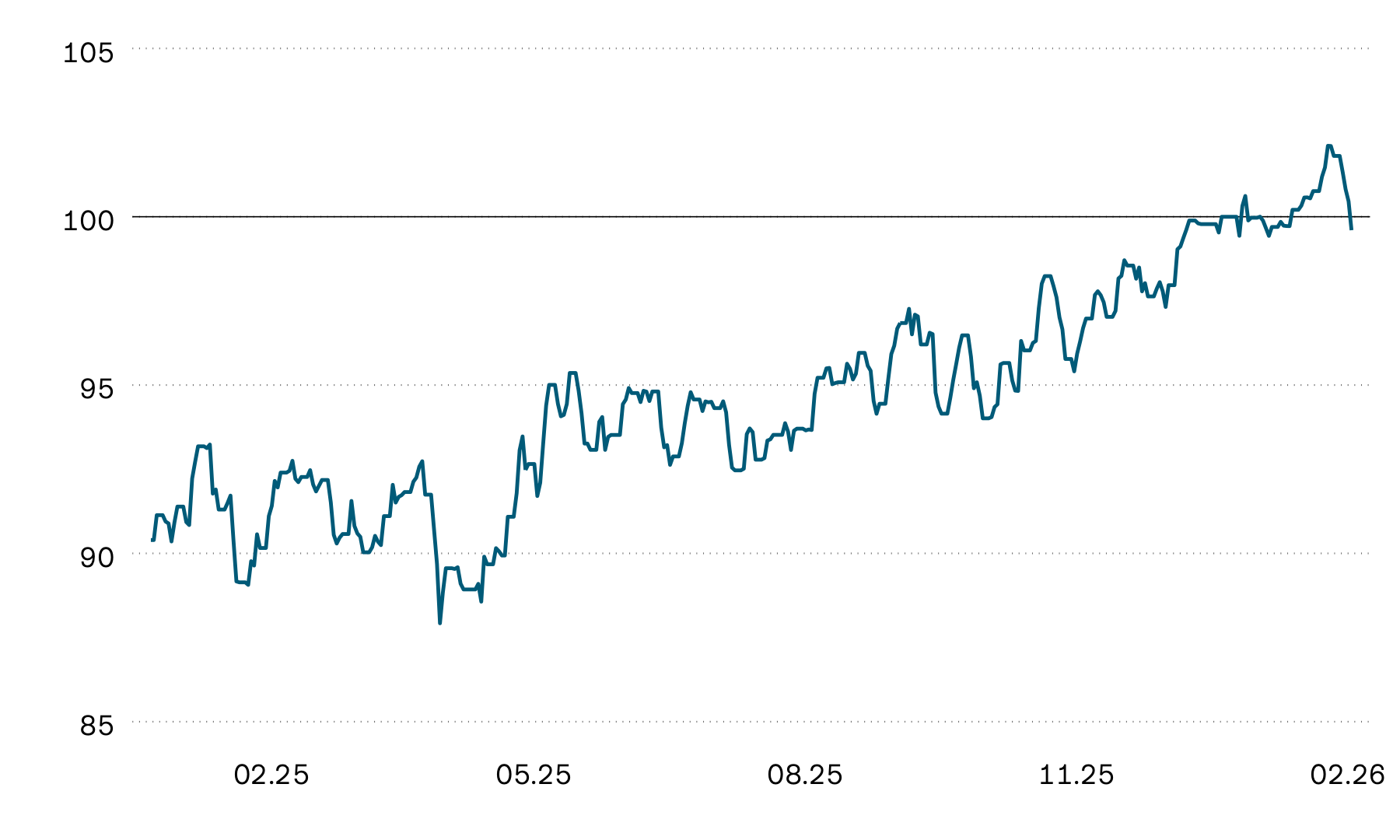

Indexierte Wertentwicklung von Schweizer Immobilienfonds

100 = 01.01.2026

Nach einem zurückhaltenden Jahresstart konnten börsenkotierte Schweizer Immobilienfonds zunächst etwa 2 Prozent zulegen. Diese Gewinne konnten jedoch nicht gehalten werden: In den letzten Tagen verloren die Immobilienfonds erneut an Wert. Damit resultiert aktuell ein leichter Jahresverlust, womit sich bislang ein ähnliches Muster wie im Vorjahr abzeichnet.

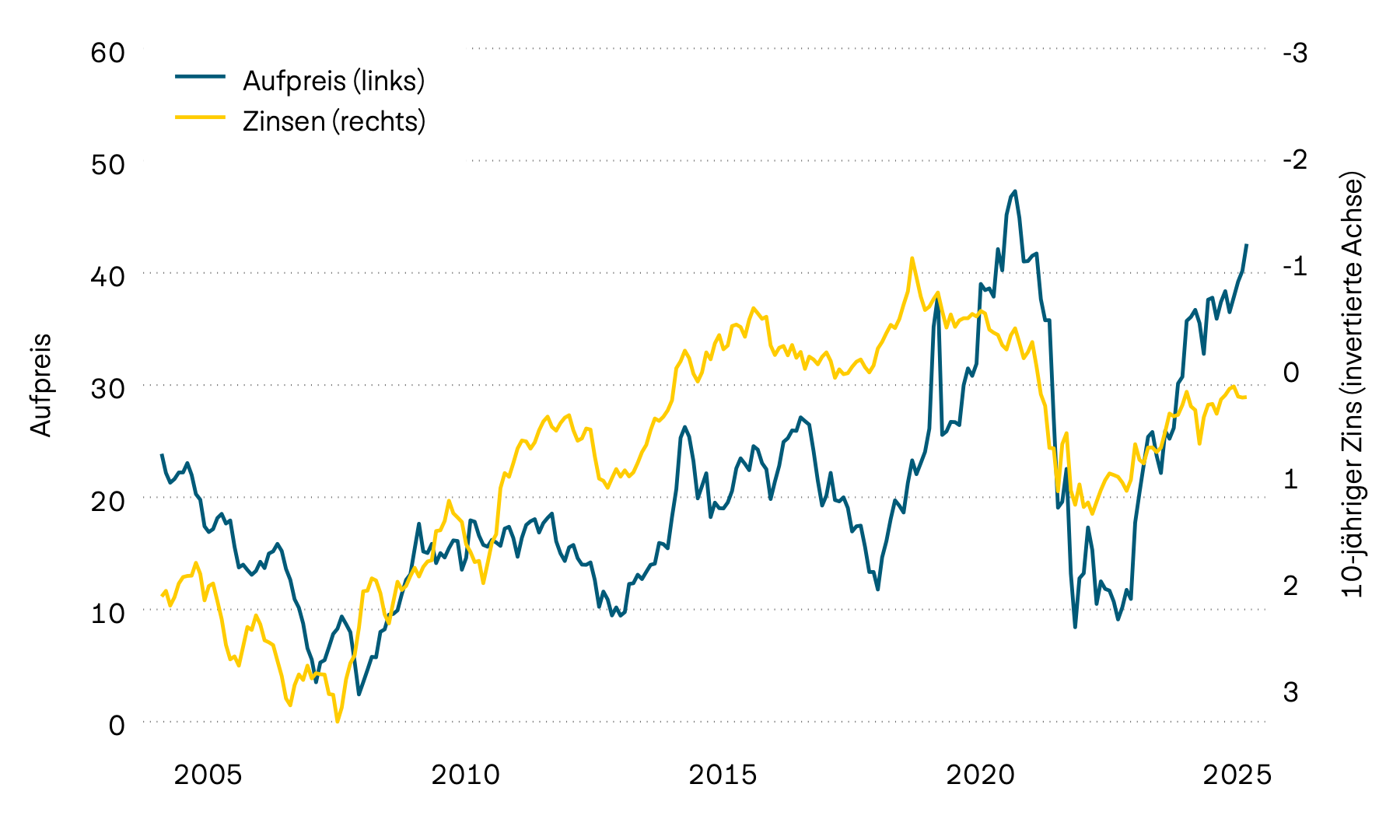

Aufpreis auf Schweizer Immobilienfonds und 10-jährige Verfallsrenditen

In Prozent

Der Aufwärtstrend beim Agio, der Prämie, die Anleger:innen für Investitionen in börsenkotierte Immobilienfonds gegenüber dem Nettoinventarwert der zugrunde liegenden Immobilien bezahlen, hat sich im vergangenen Monat weiter fortgesetzt. Gemessen am aktuellen Zinsniveau, das sich nahe null bewegt, liegt das Agio inzwischen nahe bei historischen Höchstständen. Nur kurz nach der COVID-19-Pandemie wurden noch höhere Werte beobachtet. Angesichts des weiterhin tiefen Zinsumfelds in der Schweiz dürfte die Nachfrage nach Immobilienfonds aber vorerst gestützt bleiben.

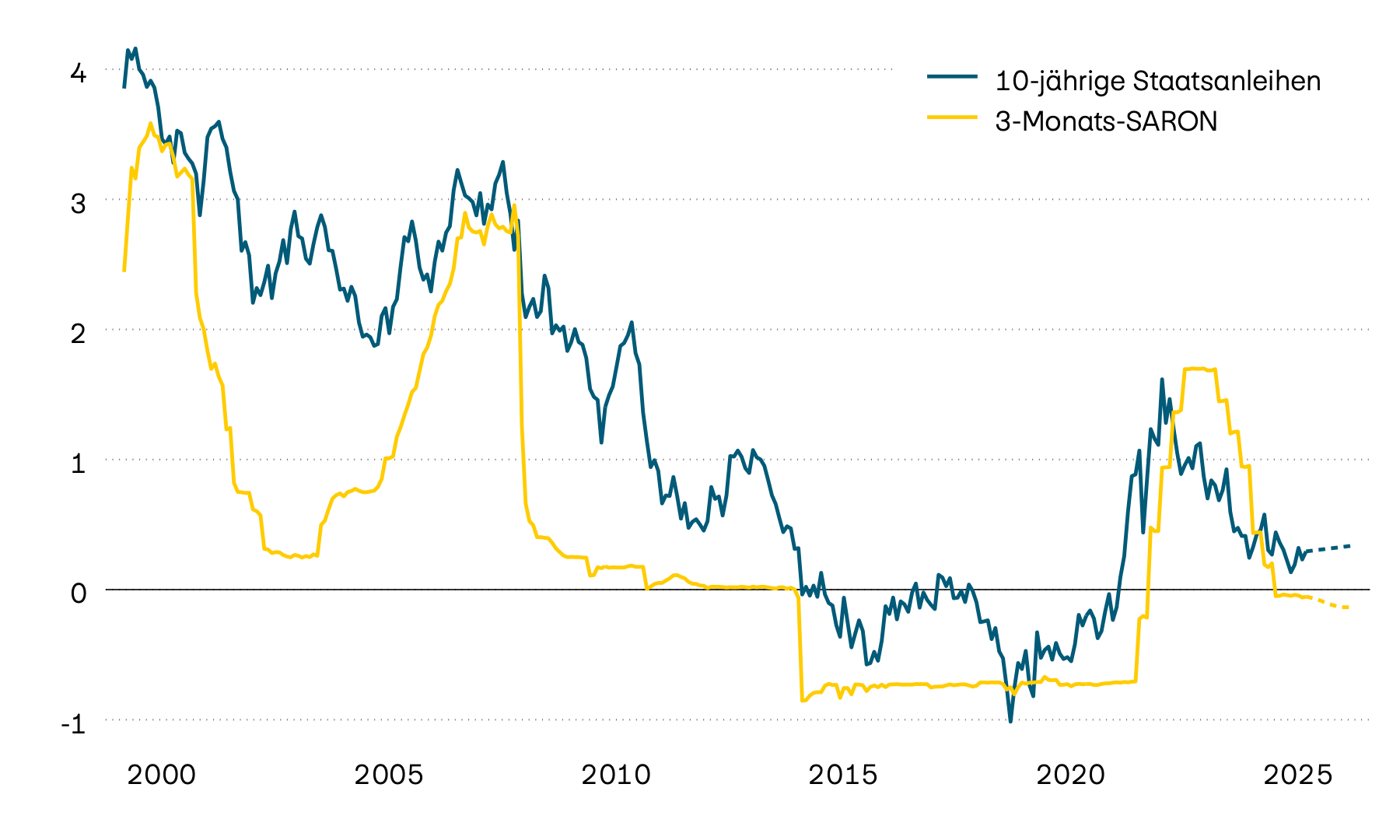

3-Monats-SARON und 10-jährige Verfallrenditen

In Prozent

Die Inflation in der Schweiz liegt im Januar unverändert bei 0,1 Prozent und könnte angesichts der schwachen konjunkturellen Entwicklung in der Schweiz noch weiter sinken. Die Marktteilnehmer:innen gehen aktuell aber noch nicht von einer weiteren Zinssenkung der Schweizerischen Nationalbank (SNB) aus. Entsprechend bleiben auch die Verfallrenditen auf einem tiefen Niveau. Die 10-jährigen Eidgenossen tendieren seit über einem Monat auf dem niedrigen Niveau von 0,25 Prozent seitwärts, während der 3-Monats-Saron aktuell knapp im negativen Bereich liegt.

Währungen

Der Anstieg beim Goldpreis wurde von einer deutlichen Korrektur unterbrochen. Bei den Währungen zeigte sich der US-Dollar wieder schwach, während der Schweizer Franken im Vergleich weiter deutlich aufwertete.

| Währungspaar | Kurs | KKP | Neutraler Bereich | Bewertung |

|---|---|---|---|---|

| Währungspaar EUR/CHF |

Kurs 0,92 |

KKP 0,91 |

Neutraler Bereich 0,84 – 0,98 |

Bewertung Euro neutral |

| Währungspaar USD/CHF |

Kurs 0,78 |

KKP 0,78 |

Neutraler Bereich 0,68 – 0,88 |

Bewertung USD neutral |

| Währungspaar GBP/CHF |

Kurs 1,06 |

KKP 1,12 |

Neutraler Bereich 0,97 – 1,27 |

Bewertung Pfund neutral |

| Währungspaar JPY/CHF |

Kurs 0,49 |

KKP 0,83 |

Neutraler Bereich 0,67 – 0,99 |

Bewertung Yen unterbewertet |

| Währungspaar SEK/CHF |

Kurs 8,60 |

KKP 9,77 |

Neutraler Bereich 8,73 – 10,81 |

Bewertung Krone unterbewertet |

| Währungspaar NOK/CHF |

Kurs 8,01 |

KKP 10,38 |

Neutraler Bereich 9,11 – 11,64 |

Bewertung Krone unterbewertet |

| Währungspaar EUR/USD |

Kurs 1,18 |

KKP 1,16 |

Neutraler Bereich 1,01 – 1,31 |

Bewertung Euro neutral |

| Währungspaar USD/JPY |

Kurs 157,22 |

KKP 94,39 |

Neutraler Bereich 71,70 – 117,08 |

Bewertung Yen unterbewertet |

| Währungspaar USD/CNY |

Kurs 6,94 |

KKP 6,37 |

Neutraler Bereich 5,87 – 6,86 |

Bewertung Renminbi unterbewertet |

Quelle: Allfunds Tech Solutions

Im vergangenen Monat setzten sich die grossen Bewegungen fort, die zuletzt bei den Währungen dominiert hatten. So wertete der Schweizer Franken gegenüber dem US-Dollar und dem Euro deutlich auf. Gegenüber beiden Währungen handelt der Schweizer Franken aktuell auf den historisch höchsten Niveaus. Der US-Dollar wertete nicht nur gegenüber dem Schweizer Franken ab, sondern verlor auch auf handelsgewichteter Basis an Wert. Ebenfalls auf Abwärtskurs waren die Kryptowährungen. So fiel Bitcoin unter die 70'000 US-Dollar-Marke. Auffällig stark zeigte sich jüngst der japanische Yen gegenüber dem US-Dollar. In den letzten Tagen wertete dieser um knapp 3 Prozent auf.

Kryptowährungen

| Kryptowährung | Kurs | YTD in USD | Jahreshoch | Jahrestief |

|---|---|---|---|---|

| Kryptowährung BITCOIN |

Kurs 66'207 |

YTD in USD -24,33% |

Jahreshoch 96'942 |

Jahrestief 62’795 |

| Kryptowährung ETHEREUM |

Kurs 1'943 |

YTD in USD -34,52% |

Jahreshoch 3’354 |

Jahrestief 1’842 |

Quelle: Allfunds Tech Solutions, Coin Metrics Inc

Gold

In der zweiten Januarhälfte setzte Gold seinen markanten Anstieg fort. Ende Januar kam es jedoch zu einer deutlichen Korrektur. Danach stabilisierte sich der Goldpreis bei 5'000 US-Dollar.

Indexierte Wertentwicklung von Gold in Franken

100 = 01.01.2026

Der Goldpreis kannte im Januar einen wahren Rekordflug. Die vielen geopolitischen Spannungen dürften massgeblich zu einem Preisanstieg beigetragen haben, wobei die Jahresrendite zwischenzeitlich bei über 25 Prozent lag. Ende Januar kam es dann aber zu einer deutlichen Korrektur von über 15 Prozent. Die Korrektur dürfte vor allem durch viele spekulative Positionen im Markt ausgelöst worden sein. Mittlerweile hat sich der Goldkurs jedoch wieder etwas stabilisiert. Die Jahresrendite in Schweizer Franken gemessen ist mit 12 Prozent immer noch sehr hoch und dürfte auch weiterhin von einem schwachen US-Dollar gestützt werden.