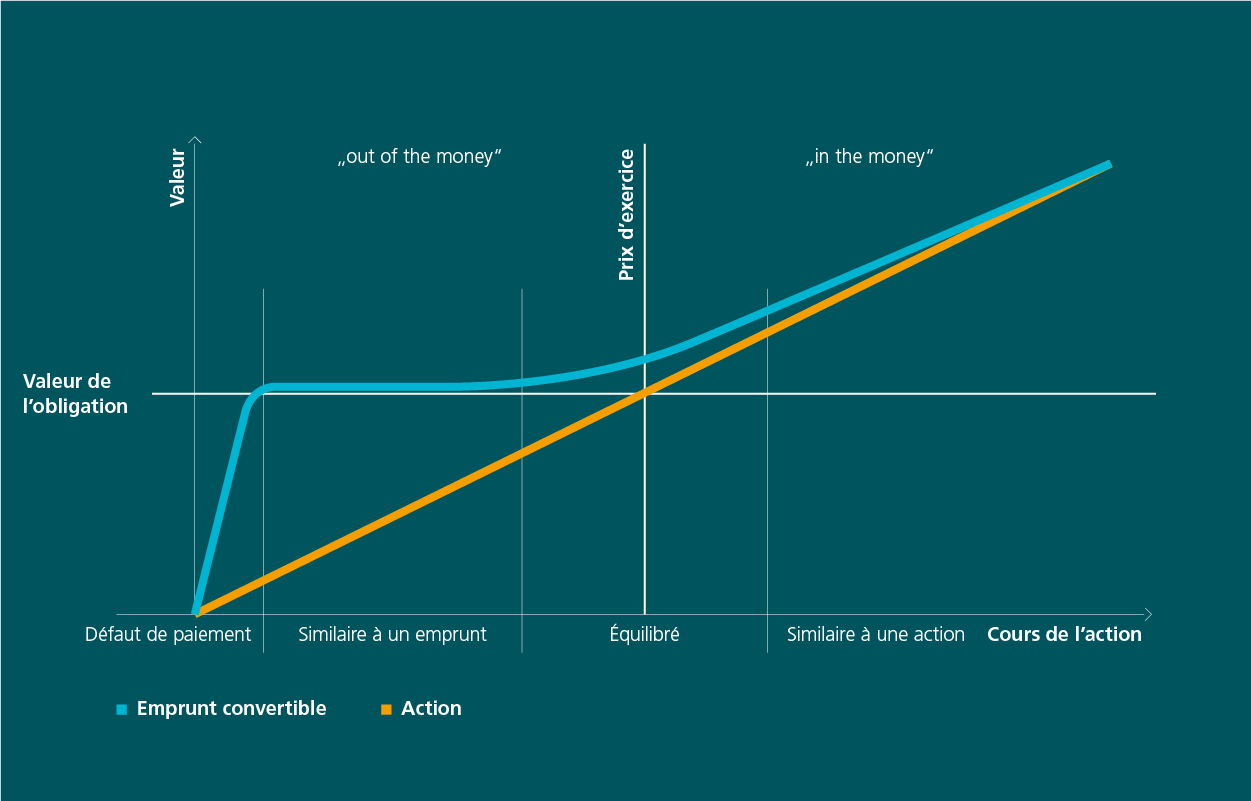

Les emprunts convertibles sont une forme de placement spéciale, dans laquelle les emprunts (également appelés obligations ou bonds) peuvent être convertis en actions de l’entreprise émettrice. Cette forme d’emprunt connaît actuellement un essor important: en 2018, les entreprises du monde entier ont émis des emprunts convertibles d’une valeur de plus de 100 milliards de dollars. Pour les investisseurs, ce type d’investissement offre de nombreux avantages, en particulier dans un environnement de marché incertain. Sa capacité de rendement est presque aussi élevée que celle d’une action, mais il offre parallèlement la sécurité et les produits d’intérêts réguliers des obligations d’entreprise. Il convient donc particulièrement aux investisseurs qui souhaitent limiter les risques tout en profitant des hausses de cours des actions.